-15.jpg)

といった疑問をもっていませんか?

結論から言うと、FXで出た利益は年末調整の対象ではないため確定申告をする必要があります。

また、確定申告時は以下の書類を揃える必要があります。

| 必要書類 | 詳細 | 提出の有無 |

| 申告書(第一表、第二表) | 国税庁のwebサイト、税務署などで入手可

|

有 |

| 申告書第三表(分離課税用) | 国税庁のwebサイト、税務署などで入手可

|

有 |

| 先物取引に係る雑所得等の金額の計算明細書 | 国税庁のwebサイト、税務署などで入手可

|

有 |

| 所得税の確定申告書付表(先物取引に係る繰越損失用) | 国税庁のwebサイト、税務署などで入手可

損失の申告をする際に必要 |

有 |

| 年間取引報告書(年間損益報告書) | FX業者

|

無 |

| 給与所得の源泉徴収票 | 勤務先(給与所得がある場合)

|

無 |

| 各種控除証明書 | 医療費控除、住宅ローン控除など

|

有 |

| 経費の領収書 | 提出の必要はないが保管義務あり(青色7年、白色5年)

|

無 |

| 本人確認書類・マイナンバーが分かる書類 | マイナンバーカード、免許証、健保険証など

|

無 |

本記記事では、以下の内容について詳しく解説します。

この記事でわかること

- FXで確定申告が必要なケース

- FXで損失が出ても確定申告をするメリット

- FXで確定申告をする方法

FXで利益が出ると確定申告をしなければならないこともあるので、事前に正しい知識を押さえておくことが大切です。

特にFXトレードをしている会社員の方は、ぜひ参考にしてみてください。

\最大レバレッジ2,222倍で取引できる!/

Contents [目次を表示する]

FXの利益は年末調整の対象外

FXで出た利益は年末調整の対象ではないため確定申告をする必要があります。

-2024-12-04T173038.079.png)

年末調整とは、給与や賞与から差し引かれる所得税などの各種税金が正しい税額で計算されているのかを再計算して過不足を調整する手続きです。

給与や賞与から差し引かれる各種税金はおおよその金額で算出されたものであり、年末調整によって正しい税額が求められます。

そのため、会社員などの給与所得者は、会社が代わりに年末調整をすることで所得税の申告・納税が完了します。

ただし、年末調整は本業の給与から差し引かれる税金を対象としており、FXで得た利益といった給与以外の収入は年末調整の対象外です。

よって、FXで一定の利益を得たときは、確定申告をしなければなりません。

FXの確定申告が必要なケース

FXの確定申告が必要になるのは、以下のようなケースに該当したときです。

-2024-12-04T173337.046.png)

これらに該当する人は、1月1日から12月31日までの1年間で得た利益を翌年2月16日から3月15日までの間に申告しなければなりません。

FXの確定申告が必要になるケースを詳しく解説します。

1.FXや副業の所得が20万円を超える場合

年末調整を受ける会社員などの給与所得者の場合、FXや副業などの合計所得額が20万円を超えるときは自身で確定申告をしなければなりません。

この所得とは、利益から損失や必要経費を差し引いた金額です。

例えば、FXで得た利益が50万円のときの損失が10万円、必要経費が10万円かかった場合は、所得額が30万となるので確定申告が必要になります。

なお、FXや副業の所得が20万円以下であっても住民税の申告は必要となるため、所得が1円あれば市役所や区役所などで手続きする必要があります。

2.年収が2,000万円を超える場合

通常、会社員などの給与所得者は、会社で年末調整を受けることで所得税の申告・納税が完了します。

しかし、その年の給与所得が2,000万円を超えると年末調整の対象外となり、個人で確定申告をしなければなりません。

そのため、FXや副業の所得が20万円以下でも年収が2,000万円を超える場合は、FXとあわせて確定申告をする必要があるので注意しましょう。

3.2ヶ所以上から給与を受け取っている場合

2ヶ所以上から給与をもらっている場合、納税額が正しく計算されていない可能性があるので確定申告が必要です。

基礎控除や給与所得控除といった所得控除は、所得から差し引くもので、納税額を抑える効果があります。

複数の勤務先で年末調整を受けると、本来一度しか適用されない所得控除が複数回反映されて本来納めるべき税額より少なく申告される可能性があります。

2ヶ所以上から給与をもらっている人は、FXや副業の所得が20万円以下であっても確定申告をするようにしましょう。

4.医療費控除やふるさと納税をしている場合

医療費控除やふるさと納税は、年末調整で反映できないので確定申告が必要となります。

そのため、これらの控除を適用する際は、金額の大きさにかかわらずFXの利益を申告しなければなりません。

また、初めて住宅ローン控除の適用を受ける場合も、確定申告をしなければ控除が受けられないので注意しましょう。

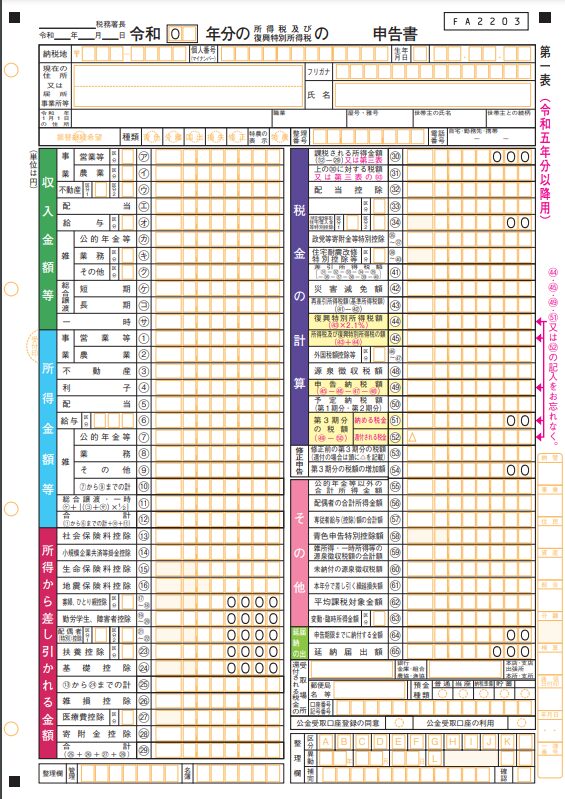

FXの確定申告で必要な書類

FXの確定申告で必要な書類は以下9つです。

| 必要書類 | 詳細 | 提出の有無 |

| 申告書(第一表、第二表) | 国税庁のwebサイト、税務署などで入手可

|

有 |

| 申告書第三表(分離課税用) | 国税庁のwebサイト、税務署などで入手可

|

有 |

| 先物取引に係る雑所得等の金額の計算明細書 | 国税庁のwebサイト、税務署などで入手可

|

有 |

| 所得税の確定申告書付表(先物取引に係る繰越損失用) | 国税庁のwebサイト、税務署などで入手可

損失の申告をする際に必要 |

有 |

| 年間取引報告書(年間損益報告書) | FX業者

|

無 |

| 給与所得の源泉徴収票 | 勤務先(給与所得がある場合)

|

無 |

| 各種控除証明書 | 医療費控除、住宅ローン控除など

|

有 |

| 経費の領収書 | 提出の必要はないが保管義務あり(青色7年、白色5年)

|

無 |

| 本人確認書類・マイナンバーが分かる書類 | マイナンバーカード、免許証、健保険証など

|

無 |

FXの確定申告では、申告表第一表・第二表に加えて「先物取引に係る雑所得等の金額計算明細書」と「申告書第三表」を作成する必要があります。

源泉徴収票や経費の領収書、FXの年間取引報告書は提出の義務がありませんが、税務調査が来たときに提示できるように大切に保管しておきましょう。

FXで利益が出ていない場合に確定申告をするメリット

FXで利益が出ていない場合、確定申告をする必要はありませんが、確定申告をすることで以下2つのメリットが得られます。

-2024-12-04T174045.359.png)

それぞれについて詳しく説明します。

1.先物取引に係る雑所得と損益通算が可能

FXで損失が出た際、確定申告をすることで「先物取引に係る雑所得」と損益通算が可能です。

「先物取引に係る雑所得」とは、商品先物・日経平均先物・日経225オプション・TOPIX先物等で得た利益です。損失が出た口座以外のFX口座を持っている場合の利益も該当します。

損益通算とは、複数の所得があった場合に利益と損失を合算して相殺することです。損益通算をすることで課税所得が減り節税にもなります。

なお、株式で得た利益は譲渡所得や配当所得に分類されるため、損益通算ができません。

例えば、FXで-50万円、日経平均先物で+100万円の損益が出ている場合、この2つを損益通算すると課税所得は50万円になります。

2.最大3年繰越控除が可能

FXの取引で出た損失を3年間繰り越して損益通算が可能になります。

その年の損失を先物取引に係る雑所得と相殺してもなお、損失が発生する場合、翌年以降の利益から控除することができます。

例えば、2024年に200万円の損失があり、2025年は50万円の利益、2026年は60万円の利益、2027年は80万円の利益が出たとします。

この場合、2024年から2027年の3年間は2024年分の損失を繰り越して相殺することができるため課税対象額はゼロになり税金はかかりません。

4年目以降、2028年に2024年の損失を繰り越すことはできないため、利益が出た場合には税金がかかります。

なお、海外FXで発生した損失は翌年以降に繰越せません。海外FXの損失は同年に発生した雑所得の利益と損益通算が可能ですが、翌年以降に損失を繰り越すことはできない点には注意が必要です。

FXの利益にかかる税金の算出方法

FXで課税対象となる所得は、利益から損失や必要経費を差し引いた金額のことをいい、以下の式で求めます。

所得=為替差益+スワップポイント-必要経費

そのため、FXトレードに関する支出を経費として申告すれば、節税効果が期待できます。

例えば、FXの勉強や情報収集のために支払った書籍、為替関連の新聞の購入費用などが該当します。

なお、納税額は経費や損失を差し引いた金額に税率をかければ求められますが、税率や課税方法は国内FXと海外FXで異なるので注意が必要です。

ここからは、海外FXと国内FXの税率や課税方法を詳しく解説します。

海外FX

海外FXで得た利益には「総合課税」が適用されます。

総合課税とは、海外FXで得た利益だけでなく、給料や不動産所得といった他の所得と合計したうえで税金を計算する方法です。

なお、総合課税の所得税率は、所得金額に応じて税率が段階的に高くなる超過累進税率が採用されています。

総合課税の所得税額は、以下の早見表を使用することで簡単に算出できます。

| 課税所得金額 | 税率 | 控除額 |

| 1,000円から

1,949,000円まで |

5% | 0円 |

| 1,950,000円から

3,299,000円まで |

10% | 97,500円 |

| 3,300,000円から

6,949,000円まで |

20% | 427,500円 |

| 6,950,000円から

8,999,000円まで |

23% | 636,000円 |

| 9,000,000円から

17,999,000円まで |

33% | 1,536,000円 |

| 18,000,000円から

39,999,000円まで |

40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

例えば、課税所得金額が700万円のときの所得税は以下の通りです。

所得税=7,000,000円×0.23-636,000円=974,000円

なお、住民税の税率は原則10%(市町村税6%、道府県民税4%)、復興特別所得税の納税額は所得税に2.1%をかけた金額となります。

国内FX

国内FXで得た利益には「申告分離課税」が適用されます。

申告分離課税とは、FXの所得とその他の所得を分けて税金を計算する方法です。

そのため、国内FXで得た利益の税金は、他の所得と合計せず、そのまま税率をかけて求めます。

なお、国内FXの利益に対する税率は以下の通りです。

- 所得税率:15%

- 住民税率:5%

- 復興特別所得税:0.315%

国内FXでは税率が一律なので、所得金額の大きさに応じて納税額が増えることはありません。

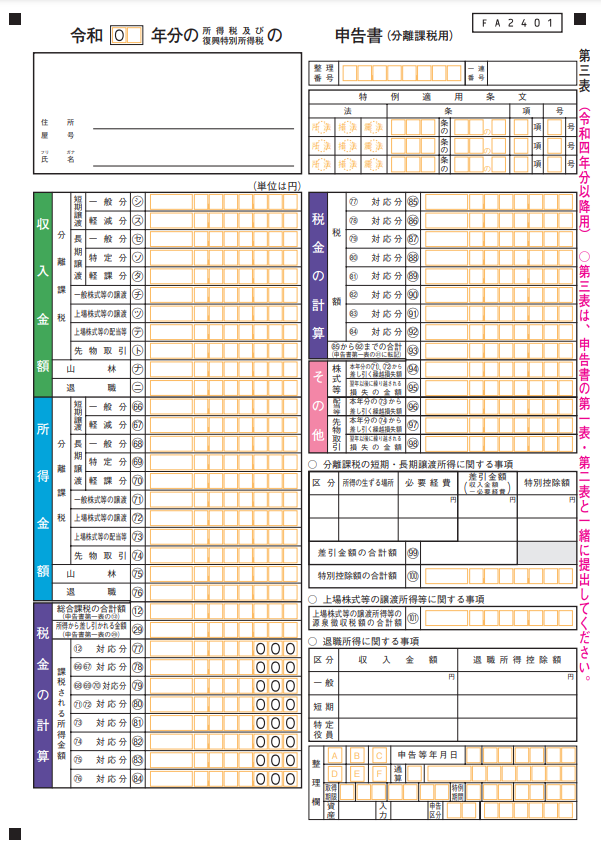

FXの確定申告書の作成方法

FXの確定申告では、申告表第一表・第二表に加えて「先物取引に係る雑所得等の金額計算明細書」と「申告書第三表」を作成する必要があります。

ここでは申告書の作成方法について説明します。

申告書(第一表、第二表)

国税庁:申告書(第一表)

国税庁:申告書(第二表)

申告書第一表では給与所得、FXの収益を含めた総所得から税額を計算し記入します。

申告書を作成する手順として「先物取引に係る雑所得等の金額の計算明細書」でFXの所得を計算し、「申告書第三表(分離課税用)」でFXの所得に対する税額を記入した後、最後に第一表に総所得の税額を記入します。

第二表には、給与の支払元や控除される保険料など所得の内訳を記入します。

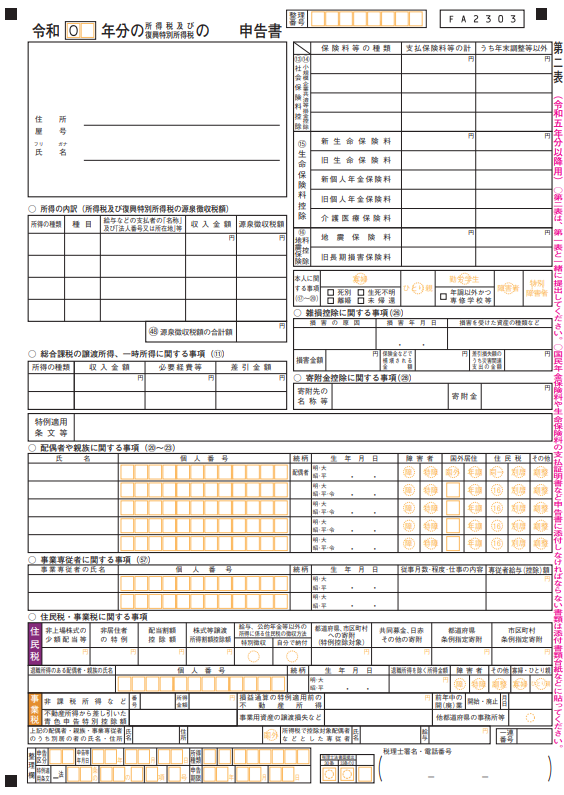

先物取引に係る雑所得等の金額の計算明細書

先物取引に係る雑所得等の金額の計算明細書では、課税対象となるFXの所得を計算します。

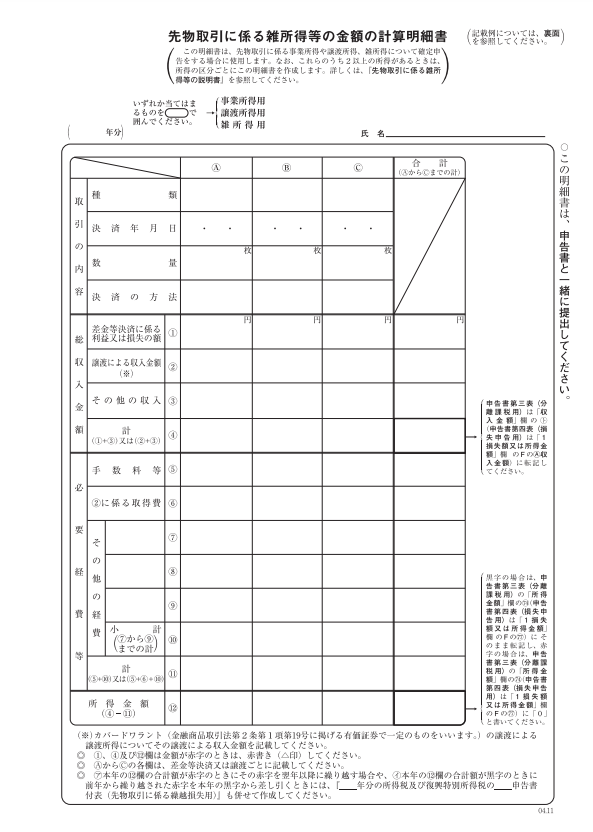

申告書第三表(分離課税用)

国税庁:申告書第三表(分離課税用)

申告書第三表(分離課税用)では、FXの所得に対して税額がいくらになるのかを計算し記入していきます。

また、確定申告の提出方法には、「e-taxで提出する」「税務署に郵送する」「税務署に持参する」の3つがあります。

e-taxの利用には、マイナンバーカードを読み込むICカードリーダライタ、もしくはマイナンバーの読み取りに対応したスマートフォンが必要となります。

ID・パスワード方式の届出完了通知の発行を希望する場合は、運転免許証などの本人確認書類を持参して近くの税務署で手続きしましょう。

FXの年末調整や確定申告に関するよくある疑問に回答

ここでは、FXの年末調整や確定申告に関するよくある疑問に回答していきます。

-2024-12-04T174947.241.png)

申告漏れでペナルティを受けないためにも、正しい知識を押さえておきましょう。

1.FXで損失を出したときは確定申告をしなくてもいい?

FXの損失は損益通算ができるため、確定申告をすることで節税できる可能性があります。

損益通算とは、損失が発生したときに、利益と相殺できる制度のことです。

国内FXの損失は、バイナリーオプションやCFDなどの一部の先物取引のみ損益通算ができます。

一方、海外FXではこれらの先物取引とは損益通算できませんが、他の海外FX業者での取引や仮想通貨取引で発生した損益、事業目的ではないアフィリエイト収入といった雑所得との損益を合算することができます。

FXで損失が出ても損益通算ができる所得で利益が出ていれば、確定申告をすることで節税効果を得られるでしょう。

なお、国内FXでは損益通算をしたあとも損失が残ったときは、翌年以降の利益から残った損失を控除できる「繰越控除」の仕組みが利用できます。

一方、海外FXでは繰越控除ができないので注意が必要です。

2.FXの利益を申告しなかったらどうなるの?

確定申告の対象にもかかわらず、申告をせずに放置し続けた場合、本来の納税額のほかに延滞税や加算税などのペナルティが課される可能性があります。

FX取引で一定以上の利益が出た場合は、忘れずに申告をしましょう。

なお、期限内に申告をし忘れた場合でも「期限後申告」としてあとから手続きできます。

適用できる控除の申告漏れで税金を納め過ぎているときも、あとから還付申告をすることで税金の還付を受けられます。

還付申告の期限は該当する年の翌年1月1日から5年間なので、控除の申告漏れに気付いたときは可能な限り早く申告しましょう。

3.確定申告をしたら会社にバレる?

FXの利益が大きくなると、会社が代わりに納付している住民税額が増えてしまい、勤務先にFXトレードをしていることがバレるケースがあります。

確定申告書には、住民税の納付方法として会社が代わりに収める「特別徴収」と、自身で税金を納める「普通徴収」を選択する欄があります。

会社にバレるのを防ぎたい場合は、「普通徴収」を選べば、住民税が増えたことが会社に伝わるリスクが軽減されるので、会社にバレるリスクが少なくなるでしょう。

4.FXの利益は青色申告の対象になるの?

FXの利益は、基本的に事業所得として認められないケースが多いため、青色申告の対象外となるのが一般的です。

青色申告は白色申告と比較して、帳簿の作成や申告に手間がかかる反面、節税効果が高い特長があります。

しかし、青色申告は不動産所得、事業所得、山林所得のある人が対象であり、国内外問わずFXで得た利益は雑所得と見なされる場合が多いので対象外となります。

まとめ:FXで利益が出たときは年末調整ではなく確定申告が必要

FXの利益は年末調整の対象外となるため、一定要件を満たしたときは確定申告をしなければなりません。

確定申告の対象にもかかわらず、申告をせずに放置し続けた場合、本来の納税額のほかに延滞税や加算税が課される可能性があります。

このようなペナルティを受けないためにも、早い段階で確定申告の準備を進めて、2月16日から3月15日までの期限内に完了できるようにしましょう。

確定申告の手間を少しでも減らしたい方には、取引履歴をレポート形式で出力できるMT4とMT5を搭載しているBigBossをおすすめします。

BigBossで取引するメリットは3つあります。

- 最大2,222倍のレバレッジで取引できる

- 取引毎にBigBossPointがもらえる

- 約定力が高いSTP/ECN方式を採用

BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得できます。

また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。

ぜひ、口座開設をしてみてください。

\最短3分で口座開設できる!/

▼BigBossで現在開催中のキャンペーン

▼お得なボーナス

▼BigBossのおすすめ口座

BigBossコラム編集部

BigBossコラム編集部