「海外FXではいくら利益が出たら納税が必要なの?」

「利益が多いと税金がどのくらい高くなるのかな?」

「節税方法を知りたい」

と悩んでいませんか?

海外FXでは多くの利益を得るほど、税金が高くなります。より多くの利益を手元に残すためには、節税する必要があります。

とはいえ、どのような方法があるのかよくわからない方も多いのではないでしょうか?

そこでこの記事では、以下の内容について詳しく解説します。

この記事でわかること

- 国内FXと海外FXの税金の違い

- 節税する方法

- どの所得で申告するのか

この記事では、海外FXで得た利益を事業所得として計上できるかという点についても解説するので、少しでも税金を抑えたい方はぜひ参考にしてみてください。

\最大レバレッジ2,222倍で取引できる!/

Contents [目次を表示する]

海外FXでいくら利益を得たら納税が必要?

海外FXでいくら利益を得たら納税が必要なのか気になっている方もいるでしょう。

まずは、納税が必要になる基準額について解説します。

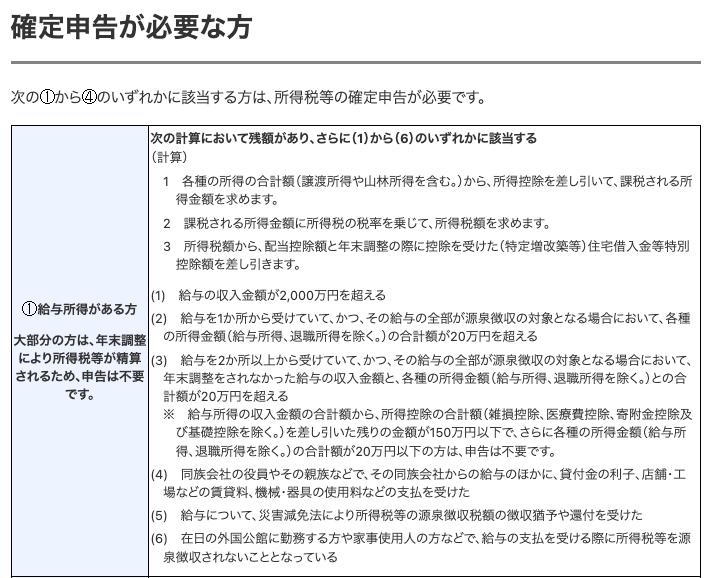

年間所得が20万円以上で納税義務が発生する

サラリーマンの場合、海外FXでの年間所得が20万円以上で所得税の納税義務が発生します。

国税庁のホームページでも、給与所得者は各種の所得金額(給与所得、退職所得を除く)の合計額が20万円を超えると、確定申告が必要と記載されています。

出典:国税庁

他方、専業主婦や専業トレーダーの納税義務が生じる基準は、年間48万円以上の所得が発生した時です。

その理由は、基礎控除の金額(48万円)を超えない限りは、所得税が発生しないからです。

なお、あくまで基準になるのは、利益から経費を引いた「所得」なので注意しましょう。

利益が30万円でも経費が10万円以上であれば、所得税の納税義務は発生しません。

ただし、所得が基準以下であっても住民税の申告はしなければならないので、申告漏れには注意しましょう。

海外だからと脱税してもばれる

「海外FX業者の拠点は海外にあるから、脱税してもばれないだろう」と考えていませんか?

しかし、海外に拠点がある場合でも、脱税をすると必ずばれます。

脱税がばれる理由として考えられるのは「国外送金等調書」と「租税条約」の存在です。

国外送金等調書とは、海外への送金や海外からの入金が100万円以上あった場合に、金融機関が税務署へ提出しなければならない書類です。

つまり海外FXの利益を国内の銀行口座へ100万円以上出金したら、その事実は税務署に把握されています。

また、もう1つの理由として「租税条約」もあります。租税条約を結んでいる国同士では、税務当局間で納税者情報・銀行口座情報の交換などが可能です。

海外FX業者の拠点がある国とも締結しているため、脱税はまずできません。

国内FXと海外FXで利益を出した場合との違い

FXで利益を得た場合にかかる税金は、国内FXと海外FXでは異なります。

両者の違いをまとめると、3つのポイントがあります。

- 海外FXも国内FXも雑所得で計上

- 海外FXでは利益が増えるほど税金が高くなる

- 国内FXとの損益通算や損失繰越はできない

それぞれのポイントについて順番に見ていきましょう。

1. 海外FX・国内FXのどちらも雑所得で計上

海外FX・国内FXどちらの利益も雑所得で計上します。しかし、同じ雑所得で扱われても国内FXの税率は一律20.315%(住民税・復興特別所得税も含む)に対し、海外FXの税率は5~45%の累進課税です。

同じ雑所得でも税率が違うので、支払う税金も高くなります。

2. 海外FXでは利益が増えるほど税金が高くなる

海外FXの税制は累進課税制度であり、利益が増えるほど税金が高くなります。

以下は、所得税の累進課税の一覧表です。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,1111,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,1111,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,1111,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

海外FXでは最大45%の税率が適用されるため、利益が多くなったら節税を検討しましょう。

3. 国内FXとの損益通算や損失繰越はできない

海外FXの利益は、他の海外FX業者・仮想通貨取引・アフィリエイト収入などとの損益通算は可能ですが、国内FXとの損益通算はできません。

また、国内FXのように損失繰越もできないため、国内FXで取引するよりも節税が難しくなります。

ただし、海外FXでも法人口座を使えば、他の事業損益との損益通算や最大10年間の損失繰越ができます。したがって、利益が大きくなったら法人化も検討しましょう。

海外FXの利益を節税する際のポイント

海外FXの利益は、雑所得の総合課税に該当するので最大45%の税率がかかります。したがって、収入が多くなれば、利益のうち半分を税金で持っていかれかねません。

そこで、少しでも利益を残すために、節税が必要です。

海外FXの利益を節税するポイントは4つあります。

- 他の雑所得との合算は可能

- 個人が海外FXで利益を得た場合、事業所得として計上するのは難しい

- 事業所得として認められるためには法人化が必要

- 海外移住も選択肢の1つ

それぞれのポイントについて順番に解説します。

1. 他の雑所得との合算は可能

海外FXの利益は、他の海外FX業者の損益やアフィリエイト収入などと合算可能です。

したがって、もし副業などで赤字が発生した場合、合算すれば節税効果があります。

では具体的に、他の雑所得(仮想通貨の取引)と合算すると、どの程度節税できるのでしょうか?

以下の条件で所得税、住民税、復興特別所得税の3つを比較します。

- 給与所得400万円

- 海外FXの利益300万円

- 経費50万円

まず仮想通貨の損失と合算しなかった場合の税金は以下の通りです。

- 所得税:(給与所得400万円-給与所得控除124万円+海外FXの利益300万円-経費50万円)×20%-427,500円=624,500円

- 住民税:526万円×10%+5,000円(均等割)=531,000円

- 復興特別所得税:624,500円×2.1%=13,114円

- 合計:116万8,614円

次に仮想通貨の損失100万円と合算した場合にかかる税金を計算してみましょう。

- 所得税:(給与所得400万円-給与所得控除124万円+海外FXの利益300万円-経費50万円-仮想通貨の損失100万円)×20%–427,500円=424,500円

- 住民税:426万円×10%+5,000円(均等割)=431,000円

- 復興特別所得税:424,500円×2.1%=8,914円

- 合計:864,414円

このように、損益通算を行えば、税金がかなり安くなります。

2. 個人が海外FXで利益を得た場合、事業所得として計上するのは難しい

海外FXの利益を事業所得として申告できると、さまざまなメリットがあります。

例えば、最大65万円分の青色申告特別控除や青色事業専従者として控除を受けられます。

しかし、青色申告をするには、FXが事業として認められなければなりません。

残念ながら、個人口座でFXをしても事業としては認められにくいのが現状です。

実際、過去の裁判では、個人の所得が事業所得として認められませんでした。

したがって、海外FXの利益は雑所得として計上しなければなりません。

3. 事業所得として認められるためには法人化が必要

事業としてFXを行うと、大幅な節税が可能です。

なぜなら、経費の範囲が広がったり他の事業収入や損失と損益通算ができたりするからです。

海外FXの利益を事業所得として申告するには、法人化して法人口座を開設しなければなりません。

なお、法人口座であっても引き続き高いレバレッジやボーナスキャンペーンなどの対象になります。

4. 海外移住も選択肢の1つ

利益が数千万円以上出ているのであれば、法人税の安い海外に移住するのも選択肢の1つです。

以下の表は、日本と海外の法人税を比較したものです。

| 国名・都市 | 税率 |

| 日本 | 23.4% |

| シンガポール | 17% |

| マレーシア(ラブアン) | 3% |

| ドバイ (UAE) | 9% |

| 香港 | 16.5% |

| タイ | 20% |

日本で法人化しても、海外と比べると法人税は高くなります。

家族の理解を得る必要がありますが、利益を多く得ている場合は、移住を検討してみてもよいかもしれません。

海外FXの利益を雑所得として確定申告する方法

海外FXで利益を得た方が悩むのは、確定申告の方法です。

海外FXの利益を確定申告する際は、インターネットやスマホから簡単に手続きを進められます。

大まかな流れは以下の通りです。

- FXに使った費用の領収書や申告に必要な書類を集める

- 海外FX業者から取引履歴をダウンロード

- 国税庁の確定申告書作成コーナーから確定申告書を作成

- 印刷して税務署に郵送するかオンラインで提出

初めて申告する際は大変に感じるかもしれませんが、慣れれば簡単にできます。

海外FXのキャンペーンで得られるキャッシュバックやボーナスの扱い

一部の海外FX業者では、入金時や取引時に豪華なキャッシュバックやボーナスがもらえます。

ただ、キャッシュバックやボーナスについて申告する必要があるのか、どの所得で計上するのかわからない方も多いでしょう。

そこで以下のキャッシュバックやボーナスの扱いについて解説します。

- 口座開設ボーナスは一時所得

- キャッシュバックは雑所得

- 入金ボーナスは一時所得もしくは非課税

- ポイントは雑所得

それぞれのボーナスやキャッシュバックについてわかりやすく説明をします。

1. 口座開設ボーナスは一時所得

口座開設ボーナスは、継続的な利益ではなく、法人から贈与されたお金とみなされるので、一時所得に該当します。とはいえ、多くの業者の口座開設ボーナスは数千円~2万円ほどです。

一時所得は年間50万円まで申告不要なため、口座開設ボーナスを申告するケースはほとんどありません。

2. キャッシュバックは雑所得

キャッシュバックは、「営利目的の継続的な行為によって得たもの」とみなされるので、一般的には雑所得に該当します。

したがって、受け取ったキャッシュバックも申告しなければ、追徴課税の対象になる可能性もあるので注意が必要です。

3. 入金ボーナスは一時所得もしくは非課税

入金ボーナスは、一時所得もしくは非課税に該当します。ただし、一時所得に該当する入金ボーナスは、ボーナス自体が出金できるもののみです。

また、入金ボーナスは契約上のサービスとして受け取ると解釈できるため、非課税とも捉えられます。

税理士によっても見解が分かれるので、事前に相談しておきましょう。

4. ポイントは雑所得

取引毎にボーナスや現金に交換できるポイントは「営利目的の継続的な行為によって得たもの」とみなせるため、一般的には雑所得に該当します。

ただし、ポイントについても入金ボーナスと同様に非課税と判断できる可能性があり、税理士への相談をおすすめします。

まとめ:海外FXで取引するときは節税対策をしよう

海外FXで得た利益は、国内FXと同様に雑所得に該当しますが、税率は5~45%と高いです。

住民税も含めれば最大55%の税金がかかるので、利益が多い方は節税対策をしましょう。

とはいえ、個人口座のままではあまり節税ができません。毎年利益が多い方は、法人化して法人口座の開設をおすすめします。

なお、法人口座を開設できるFX業者を探している方には、BigBossがおすすめです。

BigBossで取引するメリットは3つあります。

- 最大2,222倍のレバレッジで取引できる

- 取引毎にBigBossPointがもらえる

- 約定力が高いSTP/ECN方式を採用

BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得できます。

また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。

ぜひ、口座開設をしてみてください。

\最大2,222倍のレバレッジで取引できる!/

▼BigBossで現在開催中のキャンペーン

▼お得なボーナス

▼BigBossのおすすめ口座

BigBossコラム編集部

BigBossコラム編集部