日本国内に住んでいても、海外FXで出た利益に対して税金がかかります。

海外FXの税金(所得税)は、年間利益から経費を引いた所得額の5〜45%です。

海外FXでの利益が増えるほど、課税所得も高くなります。

そこでこの記事では、以下の内容について詳しく解説します。

この記事でわかること

- 海外FXで税金がかかる条件

- 海外FXと国内FXの税金の違い

- 確定申告のやり方

節税対策についても解説するので、海外FXで利益を出しすぎた方も必見です。ぜひ最後まで読んでみてください。

\最大レバレッジ2,222倍で取引できる!/

Contents [目次を表示する]

海外FXで利益が出たら税金がかかる!

日本国内に住んでいても、海外FX取引で一定額以上の利益が発生した場合、税金(所得税)がかかります。

そして、税金(所得税)を計算する作業として確定申告をしなければなりません。

2024年分の所得税は、2025年2月17日~2025年3月17日の期間内に税務署へ提出する必要があります。

なかには「海外FX業者は海外に会社があるから申告しなくてもバレない」と考える方もいるのではないでしょうか?

しかし、脱税するとほぼバレるので注意してください。その理由は、以下の通りです。

海外FXの利益を脱税するとバレる理由

日本の金融機関は海外から100万円以上の出金(海外への送金も含む)があった場合、税務署に「国外送金等調書」を提出しなければなりません。

国外送金等調書には、送金者と受け取った方の名前や住所、送金額などさまざまな情報が記載されます。

そのため、利益を多く出金した時点で、情報は税務署に筒抜けになります。

さらに、国税庁は海外の金融庁と租税条約を結んでいるので注意してください。

海外FX業者から国内の金融機関に利益を出金していなくても、海外FX業者から提供される入出金履歴などの情報により、いくら稼いでいるのかもバレてしまいます。

なお、税務署から脱税を指摘された場合、無申告加算税や重加算税などが課されるので注意しましょう。

たとえば脱税額が5,000万円の場合に課される罰金は以下の通りです。

| 税率 | 課される税金 | |

|---|---|---|

| 無申告加算税※ |

|

747万5,000円 |

| 重加算税 | 40% | 2,000万円 |

※税務署からの事前通知後に申告したケース

帳簿を改ざんしたり廃棄したりするなど悪質と判断されれば、重加算税が課されるので、支払う税金が多くなります。

海外FXで税金がかかる条件

海外FXでは、利益がでた人が皆、税金(所得税)を納めなければならないわけではありません。

税金がかかる条件は以下のような場合に限られます。

一定額以上の利益が出た場合

海外FXでは一定額以上の利益が出た場合のみ、その利益に応じて税金を納める必要があります。

では、いくら以上の利益を出せば税金が発生するのか、雇用状態によって異なります。

給与所得者:年間所得20万円以上

会社員やアルバイトなどの給与所得者の場合、給与所得の年間所得が20万円を超えると、税金がかかります。

給与所得者は毎年12月頃に年末調整をしますが、海外FXで利益を得た場合は、自分で確定申告しなければなりません。

なお、海外FXの利益が多くても、経費と合算した金額が20万円を超えていなければ課税対象になりません。

非給与所得者:年間所得48万円以上

個人事業主や専業主婦が海外FXで利益を得た場合、年間所得が48万円を超えると、税金がかかります。

個人事業主や専業主婦の基礎控除(全員が所得から引ける控除)は48万円なので、48万円以下の所得だと、そもそも所得(利益から経費を引いた金額)が0円になります。

12月31日時点の決済利益に対して課税される

海外FXで利益が発生するのは、エントリーをした後に、利益確定をした時点です。

したがって、含み益が数十万あるいは数百万になっても、所得とは見なされません。

一方で、含み益があるポジションを決済すると利益が確定するので、課税対象になります。

たとえば、以下のケースで考えてみましょう。

- 利益確定したポジション10万円

- 含み益100万円

このケースで課税対象になる金額は、利益確定した10万円分のみです。

なお、年末の時点で多くの含み益があるポジションを保有している場合は、すぐに決済せずに、翌年に持ち越すのを検討してもよいでしょう。

以下の表は、年内に決済した場合と年初に決済した場合の課税対象です。

| ケース | 課税対象になる金額(今年度) |

|---|---|

| 年内に100万円の含み益を決済する | 110万円 |

| 1月に100万円の含み益を決済する | 10万円 |

年内に決済してしまうと、課税対象の金額が増え税金が高くなるので、注意してください。

海外FXと国内FXの税金の違いを解説

海外FXと国内FXでは、税金に対する扱いが異なるので注意が必要です。

どのような点で違いがあるのか、以下の表にまとめました。

| 海外FX | 国内FX | |

|---|---|---|

| 所得区分 | 雑所得 | 雑所得 |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率※ | 5〜45% | 一律20.315% |

| 雑所得以外の所得との相殺 | 不可能 | 可能 |

| 損失の繰り越し | 不可能 | 3年まで可能 |

※海外FXは所得税のみ、国内FXは住民税や復興特別所得税も含めた税率

ここからは、もう少し詳しく海外FXと国内FXの違いについて解説します。

課税方法

海外FXと国内FXでは課税方法が異なります。それぞれの違いについて触れていきましょう。

海外FXは総合課税が適用される

海外FXで稼いだ利益には「総合課税」が適用されます。

総合課税とは、海外FXで得た利益だけでなく、給料や不動産所得など他の所得も合計した所得額から税金を計算する方法です。

ただし、海外FXで損失が発生した場合は同じ雑所得(国内FXは除外)のみ相殺が可能で、その他、給与や不動産所得などとは相殺できません。

これは、他の所得と相殺し課税所得を減らそうと、故意に海外FXの利益で損失を出すのを防ぐためです。

国内FXは申告分離課税が適用される

一方で、国内FXで稼いだ利益には「申告分離課税」が適用されます。

申告分離課税とは、FXの所得と他の所得をそれぞれ分けて税金を計算する方法です。

年間の給与所得が400万円ある会社員が、国内FXで200万円の利益を得た場合、それぞれ別々に課税所得を計算することになります。

このように海外FXと国内FXでは課税方式が異なるので注意しましょう。

税率

海外FXと国内FXでは利益にかかる税率も違います。

海外FXは所得が多いほど税率も高くなる

海外FXの所得税の税率は5〜45%です。

海外FXでの利益が増えるほど、課税所得も高くなります。税率も上がるため、税金も多く支払わなければならなくなるでしょう。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

引用:国税庁 所得税の速算表

さらに、住民税が約10%、復興特別所得税は所得税に2.1%をかけた金額がかかるので、稼いだ利益のうち15〜55%前後の税金がかかります。

海外FXで利益を出した場合、稼いだ額が多くなるほど、支払う税金も大幅に増加するので注意しましょう。

国内FXは所得に対して一律20%しかかからない

では、国内FXの税率はどうでしょうか?

国内FXでは、所得にかかわらず税率は一律20%です。

海外FXのように、どんなに稼いだ金額が多くなっても、税率は上がりません。

さらに、この税率には復興特別所得税や住民税(5%)も含まれています。

| 所得 | 国内FXの税金 | 海外FXの税金 |

|---|---|---|

| 100万円 | 20万3,150円(100万×20.315%) | 15万円1,050円(100万×5%+100万×10%+5万×2.1%) |

| 320万円 | 65万80円(320万×20.315%) | 54万7,172円{(320万×10%ー97,500円)+320万×10%+20万2,500円×2.1%} |

| 1,000万円 | 203万1,500円(1,000万×20.315%) | 280万533円{(1,000万×33%ー1536,500円)+1,000万×10%+20万2,500円×2.1%} |

| 5,000万円 | 1,015万7,500円(5,000万×20.315%) | 2,307万5,784円{(5,000万×45%ー4796,000円)+5,000万×10%+20万2,500円×2.1%} |

※かっこ内は計算式

ただし、所得が低ければ、海外FXの方が税率が低くなるので税金が安くなります。たとえば所得が100万円だった場合、海外FXで稼いだ方が5万円ほど税金が安いです。

給与所得と海外FXの所得が330万円未満(330万円以上になると税率が10→20%へアップする)であれば、国内FXの方が税金が安くなるでしょう。

海外FXでかかる税金の計算例

ここでは、海外FXで出た利益に対していくら税金がかかるのか、具体的な条件を踏まえて計算していきます。

会社員で給与所得が200万円、海外FXの年間利益が50万円を超えた場合

まずは、海外FXで得た年間利益から経費を引いて年間所得を計算します。

経費は、海外FX取引で発生した費用のことです。

例えば、取引をするにあたり購入したパソコン代金や書籍、セミナー代などが含まれます。

海外FXの年間所得=50万円(海外FXの年間利益)-(10万円(パソコン代)+1万円(書籍代))

=39万円

海外FXの場合、総合課税のため会社員の給与所得と合算した合計が課税所得となります。

給与所得とは…給与に対して給与所得控除などの控除額を差し引いた所得のこと。控除額は個人によって異なる。

税金の計算は以下の通りです。

海外FXの税金(所得税)=200万円(給与所得)+39万円(海外FXの年間所得)×10%(税率)-97,500円(控除額)

=約14万円

よって海外FXで利益が出た場合は、給与所得と合算して約14万円の所得税がかかります。

海外FXの場合、給与所得と合算した総合課税方式のため税額が大きく感じますが、海外FXで得た所得(39万円)のみの所得に対してかかる税金は4万円ほどです。

住民税(復興特別所得税)の計算

海外FXの利益に対して、日本に住んでいる場合には所得税の他に住民税と復興特別所得税がかかります。

住民税は課税対象所得の約10%、復興特別所得税は所得税に2.1%をかけた金額がかかります。

計算式は以下の通りです。

住民税=239万円(年間所得)×10%(税率)

=23万9,000円

復興特別所得税=14万円(所得税)×2.1%(税率)

=約3,000円

よって、住民税は23万9,000円、特別復興所得税は3,000円程度となります。

個人事業主で年間所得が500万円、海外FXの年間利益が-150万円の場合

まずは、海外FXで得た年間利益から経費を引いて年間所得を計算します。

海外FXで得た利益の年間所得は以下の通りです。

海外FXの年間所得=-150万円(海外FXの年間利益)-(20万円(パソコン代)+5万円(セミナー代))

=-175万円

以上のように、海外FXの利益がマイナスになった場合はそもそも税金はかかりません。

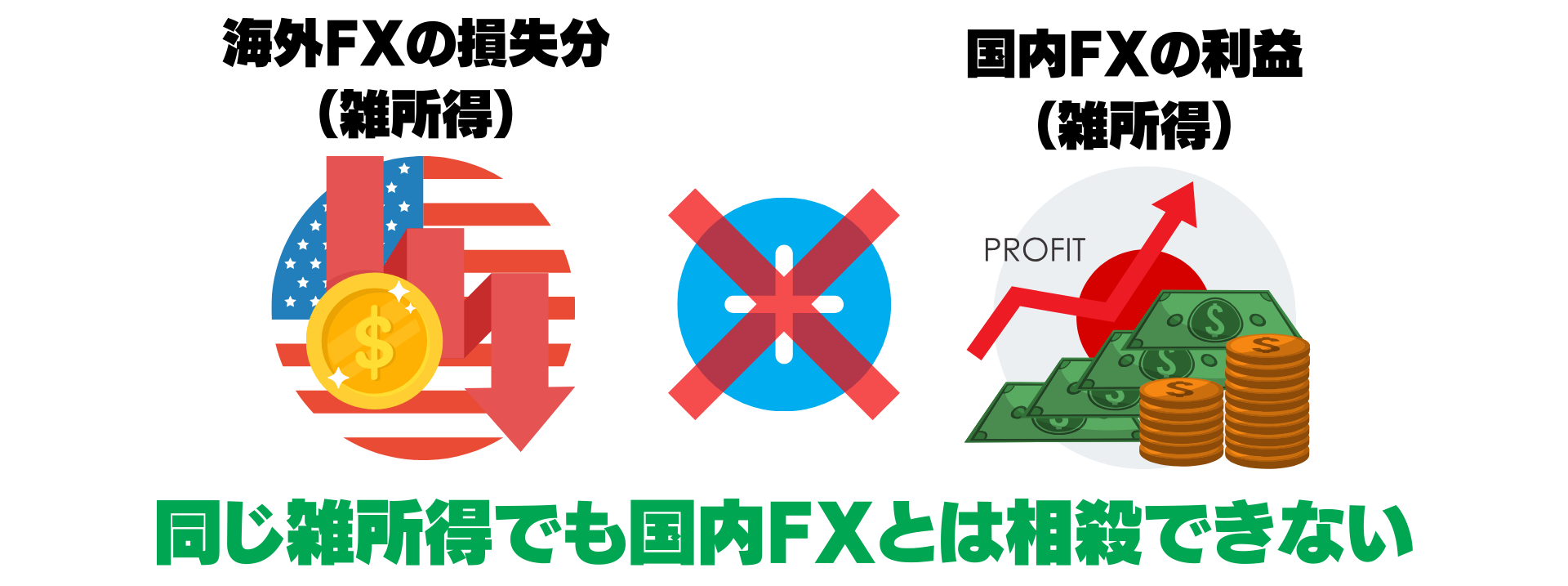

海外FXで損失が生じても同じ雑所得以外とは相殺できません。

これは、他の所得と相殺し課税所得を減らそうと、故意に海外FXの利益で損失を出すのを防ぐためです。

また、同じ雑所得であっても国内FXと海外FXは相殺できません。

さらに、海外FXは繰り越しができない点には注意が必要です。

所得税以外の税金に関しても、海外FXで利益を出していないのであれば税金はかかりません。

海外FXの利益を確定申告をする際の注意点

海外FXの利益を確定申告する際、国内FXの利益に対して利用できる節税策が利用できません。

海外FXでは、どのような制度が利用できないのか順番に解説します。

海外FXは過去の損失を繰り越しできない

海外FXでは、国内FXのような損失の繰り越しができません。損失繰越とは、過去の損失を今年度の利益と相殺する方法です。

損失の繰り越しについて、国内FXと海外FXで何が違うのか、以下のようなケースで考えてみましょう。

- 1年目に100万円の損失が発生

- 2年目に300万円の利益が発生

1年目については、損失が発生しているので、海外FX・国内FXともに税金はかかりません。では、2年目はどうでしょうか?

2年目の税金については国内FXと海外FXで扱いが違います。

海外FXの場合、過去の損失を2年目の利益と合算して計算できません。したがって、300万円の利益をもとに税金を計算します。

一方、国内FXでは過去3年分の損失繰越が認められているため、300万円の利益から1年目に発生した100万円の損失を差し引けます。

つまり、国内FXの場合、2年目は200万円の利益をもとに税金を計算可能です。

実際に、個人事業主の2年目の所得が300万円と200万円のケースの税金を計算した結果が以下の通りです。

| 国内FX | 海外FX | |

|---|---|---|

| 損失繰越 | できる | できない |

| 所得税の計算式 | FXの所得は(300万円-100万)×20.315=40万6,300円 | 300万×10%-9万7,500円=20万2,500円 |

| 住民税の計算式 | 上の計算に含まれる | 300万×10%=30万円 |

| 所得税と住民税の合計 | 40万6,300円 | 50万2,500円 |

国内FXの方が、前年の損失を今年の利益と合算できるため、税金が安くなっています。

国内FXの損益と相殺できない

海外FXだけでなく、国内FXでトレードをしている方もいるでしょう。

海外FXだけでなく、国内FXでトレードをしている方もいるでしょう。

そのため、「海外FXの利益を国内FXの損失と相殺したい」と考えるかもしれません。

しかし、残念ながら海外FXの利益と国内FXの損失は合算できないので注意しましょう。

その理由は、国内FXは他の所得とは分けて課税されるからです。

したがって、国内FXで大きな損失が発生していても、海外FXの利益のみで税金を計算しなければなりません。

とはいえ、以下のようなケースは、海外FXの利益と損益を相殺できます。

- 複数の海外FX業者で取引している

- 副業で雑所得を得ている

たとえば、BigBossで200万円の利益があり、他の業者で50万円の損失がある場合は合算できるので、課税所得を150万円に減らせます。

逆にBigBossで100万円の損失があり、他の業者で利益が発生している場合も相殺により、課税所得を減らせるでしょう。

さらには、仮想通貨の取引で得た利益や副業で得た利益(ライター、転売、アフィリエイトなど)がある場合も合算できます。

利益が少なければ確定申告は免除されるが、住民税の申告は必要

海外FXで利益が発生しても、一定の基準を超えていなければ、確定申告は免除されます。

海外FXで利益が発生しても、一定の基準を超えていなければ、確定申告は免除されます。

しかし、税金がすべて免除されるわけではありません。

1円でも利益が出ている場合は、住民税の申告が必要なので注意してください。

海外FXの2つの節税対策を紹介

海外FXでは稼げば稼ぐほど多くの利益がかかるため、何も対策しなければ、税金が高くなります。

海外FXで安定的に利益を得られるようになったら、節税対策を行い、支払う税金を少なくしましょう。

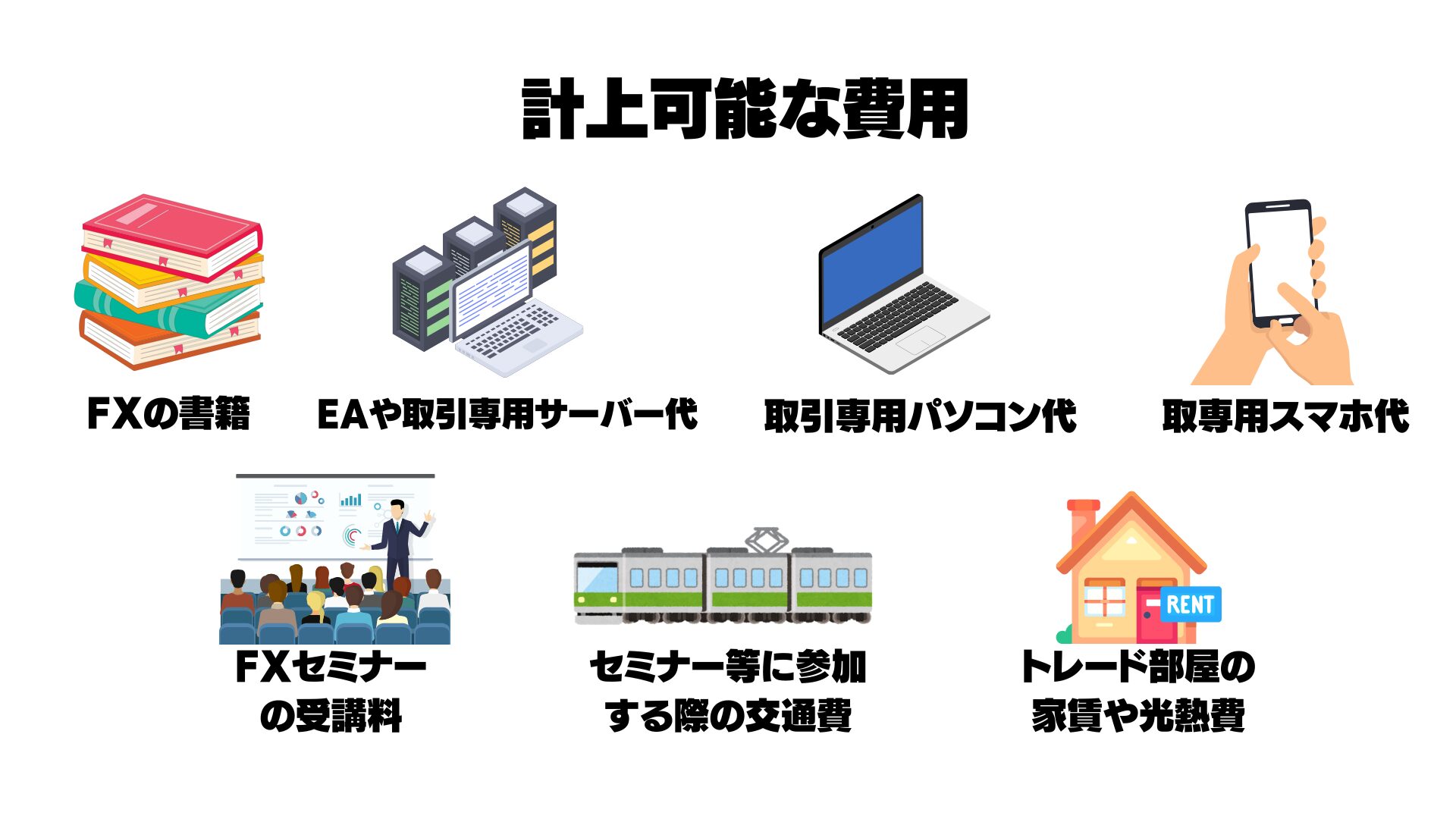

FXをする際にかかった費用(経費)を申告する

海外FXの利益を確定申告する際に、忘れてはならないのが経費の申告です。

経費とは、海外FXをする際にかかった費用全般を指します。

所得から経費を引けば、支払う税金も削減できます。

ただし、FXにまったく関係ない費用については経費にできません。

たとえば、以下のような費用はFXの取引を行うのに必要なので、経費として申告可能です。

ただし、家賃やパソコン・スマホの費用などについては、FX以外の用途でも利用されるため全額が経費として認められるわけではありません。

ただし、家賃やパソコン・スマホの費用などについては、FX以外の用途でも利用されるため全額が経費として認められるわけではありません。

家賃であれば、自宅の面積のうちFX取引用の部屋の面積の割合分のみが経費として申告できる可能性があります。

スマホやパソコンの通信費については、すべての利用時間のうちFXの取引や勉強にどのくらいの時間を割いたかで算出しなければなりません。

FXと関係費用を経費として申告すれば、税務調査の際に指摘されるので注意してください。

FXの取引時にかかった費用を経費として申告したい場合は、領収書もしくはレシートを保管しておかなければなりません。

領収書やレシートは確定申告時に提出する必要はないですが、税務調査の際に証拠書類として役立ちます。

他の副業収入と相殺する

海外FXでは、同じ海外FXやアフィリエイトなどほかの副業(雑所得)で得たマイナス利益であれば海外FXの利益と相殺できます。

たとえば、海外FXで300万円の利益があり、アフィリエイトで50万円の損失が発生した時は、相殺することで課税所得が減るため節税が可能です。

たとえば、海外FXで300万円の利益があり、アフィリエイトで50万円の損失が発生した時は、相殺することで課税所得が減るため節税が可能です。

ただし、同じ雑所得でも国内FXでの利益は相殺できません。

また、雑所得であっても過去の年度の所得とは相殺できません。

【5STEP】海外FXの確定申告をする手順

海外FXで利益が出た時、確定申告のやり方がわからず悩んでいる方は多くいます。

2024年分の申請期限は2025年3月17日です。

期限までに申告しないと延滞税が発生するので、早めに準備する必要があります。

確定申告をする際は、以下の手順に沿って手続きを進めましょう。

- 申告方法を決める

- 確定申告に必要な書類を準備する

- 国税庁のホームページにある「確定申告書等作成コーナー」を利用する

- 作成した確定申告書と必要書類を税務署に提出

- 所得税を納税する

詳しく確定申告を進める手順を解説します。

1. 申告方法を決める

確定申告を行うやり方は2つあります。

- 書類を作成し、税務署に提出する。

- e-Tax(インターネットから)

e-Taxでの申告方法は、インターネットでできるので便利です。

しかし、ICカードリーダライタもしくはマイナンバーカード読み取り対応のスマホが必要です。

また利用前に手続きが必要なので、複雑な作業が苦手な方にはおすすめできません。

一方、Webサイトもしくは税務署にある確定申告書で書類を作成し、郵送もしくは税務署の窓口で提出する方法もあります。

本記事では、利用しやすい書類を作成して税務署に提出する方法について解説します。

2. 確定申告に必要な書類を準備する

確定申告をする際には、以下の書類を用意してください。

- 海外FXの年間取引報告書

- FXのために使った経費の領収書もしくはレシート

- マイナンバーカード

- 源泉徴収票

- 医療費や保険料などの控除証明書

まず、FXのために使った経費の領収書やレシートは、月ごとにまとめておきましょう。

そして、各海外FX業者のMT4など取引プラットフォームから「年間取引報告書」をダウンロードします。

期間は1月1日から12月31日に設定してください。

すでに口座を解約している場合は、FX業者によってはサポートへメールで口座番号や名前を伝えれば、年間取引報告書を発行してもらえます。

3. 国税庁のホームページにある「確定申告書等作成コーナー」を利用する

国税庁のホームページには確定申告書作成コーナーがあります。

確定申告書作成コーナーでは、以下の手順に沿って書類を作成してください。

- 印刷して提出を選ぶ

- 所得税を選択

- 質問に回答

- 雑所得の入力

- 所得控除を入力

- 住所・氏名の入力

なお、複数の海外FX業者で取引している場合は、それぞれ収入金額や海外FX業者の運営企業などを入力しなければなりません。

4. 作成した確定申告書と必要書類を税務署に提出

確定申告書の作成が完了したら、印刷をします。そして、郵送で税務署に提出しましょう。

郵送する場合、期限内に書類が到着している必要があるので、余裕を持って送ってください。

なお税務署で直接提出しようとすると、混雑によりかなりの時間待たされるので、おすすめできません。

5. 所得税を納税する

確定申告書を提出したら、確定申告の期限日(2024年分は2025年3月17日)までに所得税の支払いもしなければなりません。

税務署から支払用の請求書が届くわけではないので、口座引き落としやコンビニ払いなどの方法で支払いを済ませましょう。

住民税については後日、前年の所得に基づき納付書が送付されてきます。

まとめ:海外FXで利益が出たら必ず確定申告をして税金を納めよう

海外FXで利益を出したら、必ず確定申告をして税金を納めてください。

年間所得が一定の基準を超えているにもかかわらず、確定申告をしなければ、脱税にあたります。

近年、国税庁は海外の金融庁とも積極的に情報を交換しているので、ほぼ間違いなく脱税はバレるでしょう。

海外FXでは、稼げば稼ぐほど税金が高くなります。

しかし、税金が高くてもより多くの利益を出しやすいのは海外FXです。

どの業者で取引するか悩んでいるならBigBossをおすすめします!

BigBossで取引するメリットは3つあります。

- 最大2,222倍のレバレッジで取引できる

- 取引毎にBigBossPointがもらえる

- 約定力が高いSTP/ECN方式を採用

BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得できます。

また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。

ぜひ、口座開設をしてみてください。

\最短3分で口座開設が可能!/

▼BigBossで現在開催中のキャンペーン

▼お得なボーナス

▼BigBossのおすすめ口座

BigBossコラム編集部

BigBossコラム編集部