FXでは、大衆心理が値動きに大きな影響を与えています。

大衆心理を理解しておかないと、不利なレートでポジションを持ってしまう可能性もあるかもしれません。FXで利益を得るために大衆心理について理解しておきましょう。

そこでこの記事では、以下の内容について詳しく解説します。

この記事でわかること

- 大衆心理がFXの取引で重要な理由

- 5つの大衆心理

- 大衆心理の読み方

この記事を読めば、大衆心理の読み方について学べるので、トレードで失敗する回数を減らせるかもしれません。

ぜひ、参考にしてみてください。

\最大レバレッジ2,222倍で取引できる!/

Contents [目次を表示する]

大衆心理とは?

大衆心理とは、その他大勢の意見に流される心理を表します。例えば、ドル円を取引するケースで考えてみましょう。

新聞や雑誌などでアナリストやトレーダーのほとんどがドル円は上昇すると言っていたら、そこに明確な根拠がなくてもほとんどの人は米ドル円のロングポジションを保有します。

このような時に周りの人の意見に逆らって、米ドル円のショートポジションを保有できる人は少ないのではないでしょうか。

FXをする上では、大衆心理がどちらの方向に動いているのかも踏まえて売買判断をしなければなりません。

FXの取引について大衆心理の把握が重要な理由

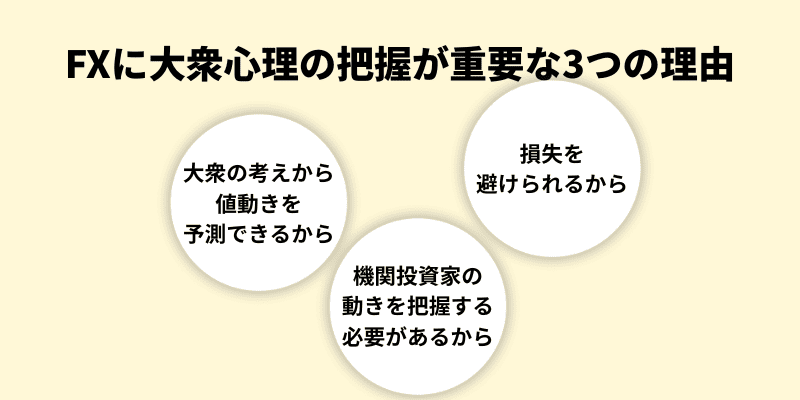

FXの取引においては、大衆心理の把握が重要と言われています。大衆心理が重要な理由は3つあります。

- 大衆の考えから値動きを予測できるから

- 機関投資家の動きを把握する必要があるから

- 損失を避けられるから

それぞれの理由について順番に見ていきましょう。

1. 大衆の考えから値動きを予測できるから

大衆の考えを把握すれば、今後の値動きの参考にできるかもしれません。

大衆の心理が色濃く反映されているのが、ニュース記事やコメント欄、雑誌のコラムなどです。

仮にアメリカで楽観的なニュースが多ければ、そのニュースを見た投資家は米ドルを購入すると予想されます。

その結果、米ドル高となるケースも珍しくありません。

反対に悲観的なニュースが多ければ、投資家も米ドルを購入しない傾向に動き、米ドルの価格は下落しやすくなります。

ニュースが報道された後に、為替のレートがどのように変化したのか見ておくと、大衆が何を考えているのかある程度理解できるでしょう。

2. 機関投資家の動きを把握する必要があるから

為替相場に参加しているのは、個人投資家だけではありません。機関投資家と呼ばれる各金融機関の関係者も多く取引を行っています。

- 保険会社

- 銀行

- 年金基金

- 政府系金融機関

- ヘッジファンド 等

機関投資家は、莫大な資金量を盾に、為替の値動きを変える力を持っています。

個人投資家が束になって米ドル円をロングしても、資金量の多い機関投資家が米ドル円をショートすれば、ほとんどのケースで米ドル円は下落します。

そして、個人投資家の考えを利用して、逆張りする機関投資家もいるのです。個人投資家の大衆心理を把握しておけば、機関投資家がどのように動くのか予測しやすくなります。

3. 損失を避けられるから

FXを始めとした相場の世界では、長期的に利益を残し続けるトレーダーは全体の1割程度といわれています。

つまり大衆と同じように取引していては、利益を出しにくいと言えます。

例えば、2022年10月に米ドル円の価格が1ドル150円を超えた時の大衆心理を見ると、以下のようなものがありました。

- ドル円が今後も上昇すると予測するアナリストが増えた

- 一時的に円高になってもすぐに円安になると考えるトレーダーが多くいた

- 円の価値が今後も下がりそうだから、今のうちに円を外貨に換えておこうという人が増えた

しかし、2022年11月28日時点ではその後の値動きは大方の予想に反しており、137円台まで下落しています。

つまり、大衆心理と同じく米ドル円が上昇すると考えてロングポジションを保有していた場合、大きな損失を被っていた可能性があります。

一方で個人投資家の中には、大衆心理に目をつけてその後の円高を予測できていた人もいました。

このようにFXの取引をするのであれば、大衆心理を無視してはなりません。

FXの相場に影響を与える知っておくべき5つの大衆心理

大衆心理にはいくつか種類があるので、必ず理解しておきましょう。

- プロスペクト理論

- サンクコスト効果(コンコルド効果)

- 認知的不協和理論

- アンカリング効果

- ヒューリスティック(直感的理論)

これらの大衆心理を理解しておけば、高値でつかんだり、安値で売ってしまったりするリスクを避けられます。

1. プロスペクト理論

プロスペクト理論とは、利益や損失に関する確率について、自分の都合で考える習性を指します。

例えば、含み益のあるポジションを保有している場合は「利益を失いたくない」と損をする確率を高く見積もります。

逆に含み損あるポジションを保有している時は「損をしたくない」と利益が出る確率を高く見積もるのです。

その結果、含み益は少ないうちに決済、含み損は損切りせずに持ち続ける損大利小(損失が多く利益は少ない)のトレードをする原因になります。

よって、FXで利益を得るためには、プロスペクト理論とは逆に考えて取引しなければなりません。

2. サンクコスト効果(コンコルド効果)

サンクコスト効果(コンコルド効果)とは、それまでに費やした時間や資金を無駄にしたくないといった理由で、後にひけなくなる事象です。

例えば、以下のような行動は、サンクコスト効果が原因です。

- 多くの損失を被った時にギャンブルトレードをする

- 含み損が大きくなっても損切りができない

サンクコスト効果が働くと、損失がさらに膨らんでいく可能性が高くなります。

一度取引を中止して、落ち着きましょう。

!3. 認知的不協和理論

認知的不協和理論とは、自分の思考や行動に矛盾があるときに生じる不快感のことを指します。

FXではエントリーした後に、逆方向に価格が動くケースは珍しくありません。こんな時、相場の世界で生き残るには、自分のシナリオの誤りを認めて損切りする必要があります。

ところが、認知的不協和理論が働いている状況では、自分の誤りを認めようとしません。

逆に自分の判断や行動を正当化する情報を見つけて、なかなか損切りをしないのです。その結果、含み損が大きく膨らんで後悔することになります。

4. アンカリング効果

アンカリング効果とは、最初に提示された情報がその後の判断に影響を与える効果です。

例えば、ドル/円が今後100円から110円に上昇するという予測を立ててエントリーしたと仮定します。

しかし、予測とは逆にドル/円の価格が99円、98円と下落していくケースは少なくありません。

この時、ドル円が110円へ上昇するという最初の予測を捨てきれない場合、一時的に下落してもなかなか損切りしようとしないでしょう。

当然損切りの対応が遅れやすくなるので、結果的に含み損が膨れ上がるのです。

アンカリング効果から逃れるためには、常に想定とは異なるシナリオも立てておきましょう。

例えば、ドル円が110円に上昇するシナリオを持っている場合、逆に98円まで下落したら損切りするシナリオも想定しておくのです。

こうすることで、最初に立てたシナリオが外れても、含み損が膨らむ前に躊躇なく損切りできます。

5. ヒューリスティック(直感的理論)

ヒューリスティック(直感的理論)とは、深く考えずに単純な思考プロセスを採用することです。

FXのトレードでは、よく考えずに過去の自分の経験に基づいて直感的に判断するようなケースです。

FXでよく見受けられる典型的な取引方法は、損失時にポジションを増やすナンピンです。

過去に含み損が大きくなった時にナンピンをして大きな利益を得た経験があると、今回も大丈夫と考える人もいます。

ナンピンはいつも成功する方法ではありません。その結果、たった一度の失敗でそれまでの利益を全て吹き飛ばすほどの損失を被るケースもあります。

大衆心理を読むための注意点

FXで利益を得るためには、大衆心理を読みましょう。

ただ、具体的に何に注意して読むようにすれば良いのかわからない人も多いのではないでしょうか?

そこで大衆心理を読むための注意点を紹介します。

- 常に機関投資家の狙いを意識する

- ローソク足のヒゲに着目する

順番に見ていきましょう。

1. 常に機関投資家の狙いを意識する

取引をする際には、常に機関投資家の狙いを意識しましょう。機関投資家は時に大衆心理の裏を突く売買を仕掛けてきます。

例えば、長いレンジ相場の時に、わざと一旦どちらかの方向にトレンドが発生したかのように仕掛けるケースがあります。

そして、ブレイクを狙っている投資家が飛びついたところで、今度は逆方向のポジションを保有して大きな利益を狙うのです。

仕掛けやすそうな局面であっても、機関投資家ならどう動くのかを考えてエントリーしない選択肢も考えておくべきです。

2. ローソク足のヒゲに着目する

チャートを見ると、ヒゲの長いローソク足がいくつもある価格帯があります。

そのような価格帯では長いヒゲの方向に動いても、すぐに飛びついてはなりません。

なぜなら、長いヒゲは機関投資家が仕掛けた跡といえるからです。飛びついても高値づかみや安値売りになりかねません。

大衆心理が意識されやすい局面

FXの相場では、大衆心理が意識されやすい局面がいくつかあります。

- 節目となる価格帯

- トレンド相場からの転換

どのような時に大衆心理が意識されやすいのか把握しておけば、損をするリスクを減らせます。

1. 節目となる価格帯

為替相場では、節目となる価格帯は、意識されやすいです。

例えば、100.1円、101円などキリの良い価格付近や何度も反転している価格帯です。

これらの価格帯は、他のトレーダーも注目しています。

以下のチャートを見ると、何度も反転している箇所があります。

ラインを引いた箇所では何度も反転上昇していることから分かるように、多くのトレーダーが意識しているポイントです。

この価格帯まで下落してきた場合、反転を狙うトレーダーが多いので、ロングすれば上昇を狙えるかもしれません。

2. トレンド相場からの転換

トレンド相場から転換する時も大衆心理が働きます。

以下のチャートを見ると、2022年3月から上昇トレンドが続いており、2022年11月には150円を超えています。

以前から買いポジションを保有しているトレーダーは、そろそろ利確したいと考え始めます。

その証拠に11月初めの頃には、これまで当たり前だった高値更新をしなくなりました。

加えて150円という価格は大きな節目です。結局、150円を少し超えた後は10円以上下落しました。

このように、トレンド相場で高値更新や安値更新をしなくなった場合は、利確したいトレーダーが増えている可能性があります。

むしろ、トレンドとは反対方向の取引をしても良いかもしれません。

まとめ:FXで利益を出すなら大衆心理を理解しよう

FXでは機関投資家など資金の多いプレイヤーが有利なので、大衆と同じような考え方で取引をしてはなりません。

常に大衆が何を考えているのか、機関投資家はどのような狙いを持っているのか考える必要があります。

大衆心理を理解すれば、高値づかみや安値売りといった取引を避けやすくなります。

なお、FXで多くの利益を得るためには、機関投資家による仕掛けがあった時にもすぐ対応できる環境で取引しなければなりません。

約定拒否やスリッページのリスクが低い環境で取引をしたいなら、BigBossをおすすめします。

BigBossで取引するメリットは3つあります。

- 最大2,222倍のレバレッジで取引できる

- 取引毎にBigBossPointがもらえる

- 約定力が高いSTP/ECN方式を採用

BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得できます。

また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。

ぜひ、口座開設をしてみてください。

\最大2,222倍のレバレッジで取引できる!/

▼BigBossで現在開催中のキャンペーン

▼お得なボーナス

▼BigBossのおすすめ口座

BigBossコラム編集部

BigBossコラム編集部