といった疑問をもっていませんか?

FXの手法を調べているときに、両建てという言葉を目にして、どのような意味があるのか気になっている方は多いでしょう。

中には、両建ての意味を知っていても、取引にどのような影響を与えるのかを理解できていない方もいるのではないでしょうか。

そこでこの記事では、以下の内容について詳しく解説します。

この記事でわかること

- 両建ての意味

- 両建てのメリットとデメリット

- 両建てをする方法

この記事を読めば、両建ての概要を理解したうえで、自分が使うべき手法なのかが判断しやすくなるでしょう。

両建てを取り入れようとしている方は、ぜひ参考にしてみてください。

\最大レバレッジ2,222倍で取引できる!/

Contents [目次を表示する]

両建てとは?

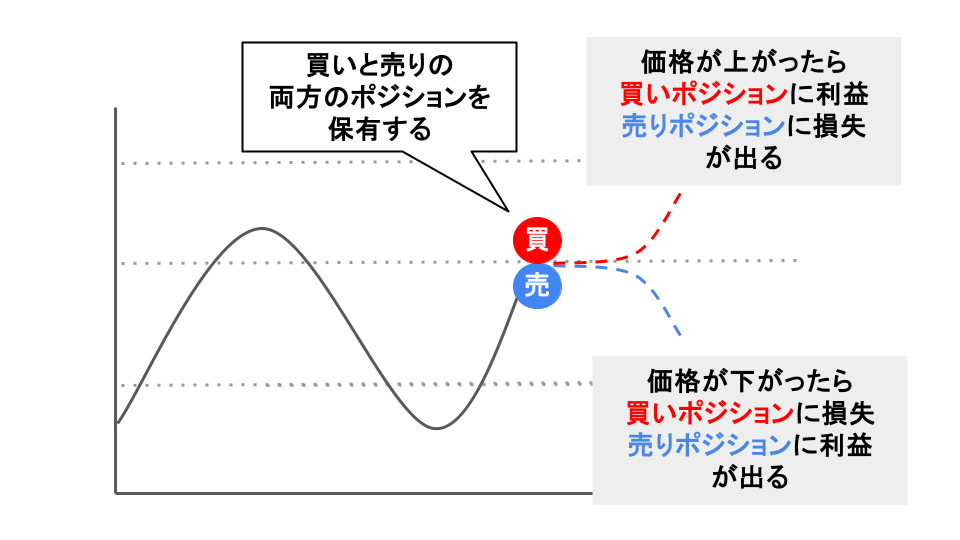

両建てとは、同じ通貨ペアで買いと売りのポジションを同時に保有することです。

相場がどちらに動いたとしても、一方のポジションで含み益、もう一方のポジションで含み損が発生することで損益が発生しない状況をつくれます。

例えば、1ドル120円で両建てをしたあとに為替レートが123円に上がった場合、それぞれのポジションの含み損益は、以下のようになります。

| 買いポジション | 3円の含み益 |

| 売りポジション | 3円の含み損 |

この場合の収益は「3円の含み益+3円の含み損=プラスマイナスゼロ」となります。

このように両建ては、一時的に含み損益をゼロにすることができる手法です。

ただし、両建てをすると取引コストが大きくなったり、ロスカットのリスクが高まったりするため、基本的に推奨されていません。

両建てするメリット

初心者には推奨されないことが多い両建てですが、目的によってはうまく活用できる可能性があります。

両建てをするメリットには、以下の4つがあります。

- 含み損の拡大を一時的に抑えられる

- 相場の様子見ができる

- 相場の状況次第では全ての注文を利益化できる

- 含み損を翌年まで繰り越せる

それぞれ詳しく紹介していきましょう。

1.含み損の拡大を一時的に抑えられる

買いポジションを保有中に相場が下落すると、含み損が拡大します。

そのときに売りポジションを新しく保有すれば、含み益が発生して、損失の拡大を抑えられます。

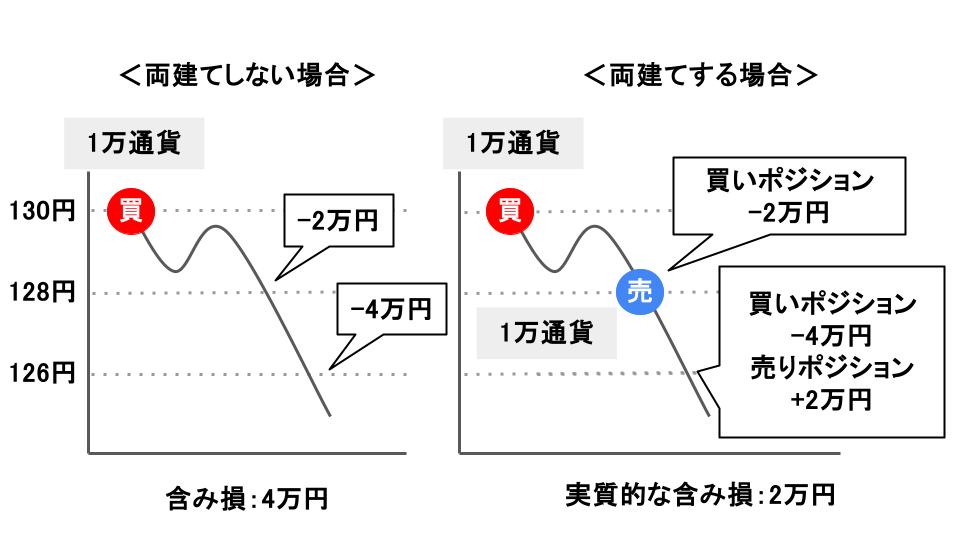

具体例として、米ドル/円の取引で1ドル130円のときに1万通貨の買いポジションを保有し、128円に下がったタイミングで両建てしない場合と両建てする場合を見ていきましょう。

両建てしない場合は、1ドル128円になったときに「130円-128円×1万通貨=2万円」の含み損が発生し、さらに1ドル126円まで下落すると含み損が4万円まで拡大します。

しかし、1ドル128円になったタイミングで1万通貨の売りポジションを保有すれば、1ドル126円になった場合に2万円の含み益が得られます。

その結果、含み損4万円を含み益2万円で相殺し、実質的な含み損は2万円まで減らすことが可能です。

ただし、後述するマイナススワップやスプレッドが原因で、想定していた効果が得られないこともあるため、損切りを選択した方が良いケースもあります。

2.相場の様子見ができる

両建てを行うことによって、一時的に含み損の拡大を防ぐことができます。

含み損の拡大を防ぐことによって、損失が増えてしまうことに対しての精神的な負担を軽減でき、冷静となり落ち着いて相場分析を行い次のトレード戦略を立てることが可能となります。

両建てを行うことで単純に含み損の拡大を防げるだけではなく、精神面としても落ち着かせる効果があるのです。

そのため、含み損に対して大きなプレッシャーを感じる時には、両建てが有効となる場面もあることを覚えておくと良いです。

3.相場の状況次第では全ての注文を利益化できる

両建てのポジションは最終的に上手くいけば両方とも利益化することも可能です。

買いと売りのポジションが両方利益となるタイミングまで待つことで、損切りを行わずに両方のポジションを利確することができます。

しかし、毎回のトレードで両方のポジションを利益とできる可能性は高くはなく、両建てポジションに対して相場が運よく利益方向に動いた場合です。

そのため狙って行えるほど簡単な手法ではなく、運が良ければメリットとして両建てポジションを両方とも利益化可能です。

4.含み益を翌年まで繰り越せる

年末に含み益があり、課税を1年遅らせたいというときに、両建てを活用するケースもあります。

FXでは基本的に、12月31日までに確定した利益が課税対象となり、含み益には税金がかかりません。

両建てをしておけば、含み益の減少を防ぎながら、翌年まで繰り越せます。

会社員の場合は、FXや副業などで得た所得の合計が年間20万円を超えると、確定申告が必要となります。

例えば、以下のケースで両建てをする流れを見ていきましょう。

- 副業でFXをしている方

- 12月時点で年間19万円の利益が確定

- 12月時点で5万円の含み益が出ている買いポジションを保有

トレンドが落ち着き、利益を確定したいタイミングが訪れても、決済すると年間の利益が20万円を超え、確定申告が必要になります。

この場面で、買いポジションと同じ通貨量で売りポジションを保有して両建てをすれば、利益を固定しながら含み益を翌年まで繰り越せます。

相場変動によって買いポジションの含み益が4万円に下がったとしても、売りポジションで1万円の含み益が発生しているため、トータルでは5万円の含み損を維持することが可能です。

翌年に2つのポジションを決済すれば、5万円の含み益を維持したまま、確定申告を回避できるでしょう。

住民税の場合は所得が基準以下であっても申告は必要となるため、1円でも利益が出たら自治体窓口での手続きが必要です。

両建てするデメリット

両建てするデメリットには、以下の4つがあります。

- マイナススワップが発生する可能性がある

- スプレッドの負担が増える

- ロスカットのリスクが高まる

- 手法として両建ては難しい

一つずつ詳しく見ていきましょう。

1.マイナススワップが発生する可能性がある

スワップポイントとは、2つの通貨を交換するときに生じる金利差のことで、金利が低い通貨を売って金利の高い通貨を買ったときは、そのポジションを保有している間は利益を得られます。

一方、金利の高い通貨を売って金利の低い通貨を買ったときは、マイナススワップという損失が出てしまいます。

両建ての場合は、プラスとマイナスのスワップポイントが一緒に発生するため、相殺されてしまい、利益が残ることはほとんどありません。

ただし、マイナススワップの金額が大きくなると、損失が出るケースも考えられます。

2.スプレッドの負担が増える

スプレッドとは、トレードごとに発生する買値と売値の価格差のことで、実質的な取引コストです。

両建ては、買いと売りの両方のポジションを保有するので、単純にスプレッドも2倍かかります。

経済指標の発表前など、スプレッドが広がりやすい時間帯に両建てをすると、取引コストがかかることで利益が狙いにくくなるでしょう。

3.ロスカットのリスクが高まる

ロスカットとは、含み損の拡大により、証拠金維持率が一定の水準まで下がったときに、ポジションを強制決済される仕組みです。

証拠金維持率は「純資産÷必要証拠金×100(%)」で求められ、必要証拠金が大きくなるほど、証拠金維持率は下がりやすくなり、ロスカットのリスクが高まります。

FX業者の中には、両建てしたときに買いと売りのポジションそれぞれに証拠金を必要とするところがあります。

両建てにより、多くの証拠金が必要になれば、価格が大きく変動したときのロスカットのリスクが高まるでしょう。

なお、BigBossで両建てをした場合は、必要証拠金が相殺されます。

ロスカットのリスクを抑えながら両建てをしたい方は、BigBossで口座開設をしてみましょう。

\最短3分で口座開設できる!/

▶︎FXのロスカットの意味や執行までの流れはこちらで詳しく解説!

4.手法として両建ては難しい

両建てを普段の手法として使おうとした場合、常に2つのポジションの損益を考えながらトレードを行わなければなりません。

1つのポジションを上手く取扱えない状況で2つのポジションを抱えるのは大変であり、FX初心者にとっては取扱いが難しい手法であることは覚えておきましょう。

それと両建ては含み損と含み益の両方のポジションを持つため、大きな利益を狙いにくい特徴もあります。

それぞれのポジションを決済するタイミングで最終的な損益を考える必要があるため、エントリーから決済まで考えることが多い手法であることも難しさの要因となります。

FXトレードで両建てをする方法

ここからは実際のチャートを見ながら両建てする方法を紹介します。

エントリーから決済までしっかりと分けて見ていくので、両建てトレードに興味がある方は参考にしてみてください。

1.買いもしくは売りでエントリー

まずは現在の価格からチャートが上昇するのか下落するのかを予測し、期待できる方向にエントリーします。

今回は①から価格が下落していくと予測し「売り」によるエントリーを行いました。

①から最初は価格が下がりましたが、その後チャートは上昇し始め②部分からは若干の含み損を抱えてしまうことになります。

2.反対方向のエントリーで両建て

②部分にチャートが到達した時、①のポジションは含み益を抱え始めるタイミングです。

ここで①の「売り」とは反対の「買い」によるエントリーを行うことで、①の含み損を相殺できる②の含み益ポジションを持つことができます。

このように含み損ポジションの損失を相殺するために、反対方向の含み益ポジションを持つことを目的としたエントリーが両建てです。

その後②の買いポジションはチャートの上昇と共に上手く含み益を伸ばすことができました。

3.順次両建てを解消していく

しっかりと②ポジションの含み益を伸ばすことができたら、利確のタイミングを見計らいましょう。

現在続く上昇トレンドの終わりを見極め、トレンドの終点周辺の価格で利確を行えると、しっかりと利益を確保できます。

②のポジションを③で利確した次は、①の含み損ポジションを処理する準備に入ります。

①のポジションの理想の処理としては含み損が解消され含み益と変わることです。

そのため④よりも下の価格で決済できれば利益となり、2つのポジションが含み益として両建ての大成功です。

しかし、必ずしも④までチャートが下がる保証は毎回あるわけではないため、③から④の間での損切りでも問題ありません。

2つのポジションを決済し終えたら両建てトレード完了です。

FXにおいて両建ては戦略として使えるのか

次に実際のFXトレードにおいて両建ては戦略として使えるのかをまとめます。

- 不確実性とリスクが高い相場において使える場面がある

- 短期トレードにおいては使える場面がある

- 含み損ポジションの処理が重要となる

基本的に両建ては難しい手法ではありますが、上記のポイントを押さえることができれば使いこなすことも可能です。

一つずつ紹介していきます。

不確実性とリスクが高い相場において使える場面がある

両建ては基本的に、相場(チャート)の不確実性やリスクが高い場面において使うことができます。

例えば、明確に強い上昇トレンドが続く状況では両建てを使うことは難しいですが、ボラティリティの高いレンジ相場や次の値動きを予測できない場面においては有効的です。

エントリーからポジションを持った後、次のチャートがどのように動くか分からない場合、両建てを行うことで損失を最小限に抑えることが可能となります。

そのため、テクニカル分析などでチャートが予測できる場面ではなく、チャートの予測が難しかったり値動きが激しくリスクが高い場面において有効的な手法です。

短期トレードにおいては使える場面がある

両建て自体は短期、中期、長期と全てのトレードスタイルにおいて使うことができます。

ただし、マイナススワップポイントの影響を受けることや、不確実性が高い場面は短期的な値動きで遭遇しやすいため、基本的には短期トレードにおいて使う方が相性良いです。

そのため、デイトレードや1週間や2週間でポジションを閉じるスイングトレードで使うと両建てを活かしやすいです。

超短期トレードのスキャルピングでも使うことはできますが、同時に2つのポジションを抱えてトレード自体が大変になるため、ある程度余裕を持てるデイトレードの方が使いやすいでしょう。

含み損ポジションの処理が重要となる

両建てにおいて一番重要となるのが、含み損ポジションの処理です。

含み損ポジションが含み益に変わることが理想のトレードですが、当初の予測を外したエントリーポジションが簡単に含み益に変わることは少ないです。

そのため、含み損ポジションは損切りを行う場合が多くなります。

2つのポジションの価格が近い価格となるため、含み損の少なさが重要なポイントです。

両建てトレードは含み益ポジションの利確に対して、損切りが遅れるとトータルの損失が増えてしまうことは覚えておきましょう。

FXトレードで両建てをする際の注意点

FXトレードで両建てをする際は、両建てを禁止している業者があることや、初心者にはおすすめできない手法であることを押さえておきましょう。

ここでは、FXトレードで両建てをする際の注意点を解説します。

両建てを禁止しているFX業者がある

両建ての方法には、主に以下の3つがあります。

- 同一口座内での両建て

- 複数口座間での両建て

- 異なるFX業者間での両建て

これらの中でも、2と3の両建てを禁止しているFX業者は多くあります。

禁止されている両建てをしていることが業者にばれると、以下のようなペナルティが課せられる場合があります。

- 利益の没収

- 最大レバレッジの制限

- 出金拒否

- 口座凍結

これらのペナルティを避けるためにも、利用する業者の両建てに関するルールを事前に確認しておきましょう。

証拠金が拘束され機会損失が生まれる

両建ては基本的に、買いと売り同量のポジションを持つことが多いです。

2つのポジション分の資金を持つため、両建てトレード中は他にチャンスとなる場面があったとしても、ポジションの資金を使えない点には注意しましょう。

例えば、証拠金25万円でトレードを行う場合、買いで10万円分のポジションを持った場合両建てだと売りでも10万円分のポジションを持ちます。

25万円中の20万円の資金が両建てのために拘束され、その後理想的な相場が訪れたとしても両建てを解消しない限り、20万円の資金は動かせない機会損失が発生します。

両建ては普段よりも2倍以上の資金を使うため、ポジションに資金が拘束されるリスクがあることは覚えておかなければなりません。

FX初心者にはおすすめできない

両建ては、複数のポジションを保有することになるので、含み益や含み損、スプレッドの管理が複雑になります。

両建てで情報量が増えると、混乱して判断ミスを引き起こしてしまう可能性があるので注意が必要です。

また、両建ては解除するタイミングが難しいといわれています。

含み益と含み損でプラスマイナスゼロになるからといって、ポジションを保有し続けると、両建てを解除するタイミングを見逃してしまいます。

ポジションの管理や両建てを解除するタイミングが難しいことから、FX初心者にはおすすめできない手法です。

異なる業者間での両建てはなぜバレる?

両建てで禁止されている方法があると聞いても、「異なるFX業者間で両建てしているのに、なぜバレるの?」と疑問に思うかもしれません。

その理由は2つあります。

- 取引プラットフォームが共通だから

- 仲介業者「ブリッジ」の存在

理由1:取引プラットフォームが共通だから

一つ目は、海外FX業者の多くがMT4やMT5など共通の取引プラットフォームを使っている場合が多いからです。

取引プラットフォームが共通なら、業者は他社の取引履歴も見れるため、ユーザーが両建てしていることに気づけるのです。

また、定期的に取引履歴を検証するシステムも導入されています。

そのため、異なる業者間での両建てはすぐバレるのです。

理由2:仲介業者「ブリッジ」の存在

二つ目は「仲介業者『ブリッジ』の存在」です。

FX業者と価格を提示するリクイディティ・プロバイダー(銀行などの金融機関)の橋渡し(ブリッジ)をする仲介業者のこと。

FX業者はブリッジを通して注文しているため、このブリッジを通じてバレるのです。

例えば、A社で買いポジション、B社で売りポジションという形で両建てをしたとします。

しかし、AもBも同じブリッジを経由して注文を出していたら、サーバーが同じなので、両建てがすぐ発覚します。

そのためブリッジによっても、異なる業者間での両建てがバレるのです。

両建てに関するよくある疑問に回答

最後に、両建てに関するよくある疑問に回答していきます。

1.両建ては必勝法なの?

両建てに限らず、相場の動きを完全に予測できないFXで必勝法というものは存在しません。

両建ては、一時的に含み損の拡大を抑えられるものの、スプレッドの負担が増えたり、マイナススワップが発生したりすることで手元に残る利益が少なくなります。

また、大きな利益が狙いにくくなるので、非効率的な手法ともいえます。

2.両建ては意味がない?

両建ては、メリットよりデメリットが多いため、意味がある手法とは言い切れません。

使い方を間違えると、損失を広げてしまうこともあります。

相場の様子見や税金対策などの目的がある場合を除いて、両建てを取り入れるのはおすすめできません。

3.両建てが推奨されていない理由はなぜ?

両建てが推奨されていないのは、以下のようなリスクがあるためです。

- マイナススワップが発生する

- スプレッドの負担が増える

- ロスカットのリスクが高まる

ポジションの管理が難しくなったり、大きな利益を狙いにくくなったりすることも両建てが推奨されていない理由の一つです。

まとめ:FXトレードでは両建てを避けるのがおすすめ

両建ては、含み損の拡大を一時的に抑えたいときや、含み益を翌年まで繰り越したいときに活用できる手法です。

ただし、スプレッドの負担が増えたり、大きな利益が狙いにくくなったりするため、積極的に取り入れるのはおすすめできません。

あくまで知識の一つとして、両建てを把握しておくのが良いでしょう。

FXでより多くの利益を狙いたい方は、高いレバレッジで取引ができるFX業者を選ぶのがおすすめです。

レバレッジが高いFX業者を探している方には、最大2,222倍のレバレッジが設定できるBigBossをおすすめします。

BigBossで取引するメリットは3つあります。

- 最大2,222倍のレバレッジで取引できる

- 取引毎にBigBossPointがもらえる

- 約定力が高いSTP/ECN方式を採用

BigBossでは最大2,222倍の高いレバレッジで取引できます。さらに取引毎にBigBossPointを獲得できます。

また、プロスプレッド口座ではSTP/ECN方式を採用しており、約定力の高い環境で取引できます。

ぜひ、口座開設をしてみてください。

\最短3分で口座開設できる!/

▼BigBossで現在開催中のキャンペーン

▼お得なボーナス

▼BigBossのおすすめ口座

BigBossコラム編集部

BigBossコラム編集部